Publicado no Terraço Econômico em 19/03/2020

Os dados do PIB de 2019 somados à recente piora do cenário externo reacendeu um debate acerca do papel estabilizador da política fiscal. Economistas heterodoxos têm defendido uma atuação maior da política fiscal como amortecedor de eventuais choques adversos externos e internos o que, segundo eles, seria inviável no atual estado institucional da economia brasileira cuja política fiscal está submetida às regras da PEC do teto dos gastos públicos aprovada no final de 2016.

O crescimento econômico é algo desejado por todos, de forma que em nome dele o país já experimentou algumas das piores políticas econômicas já vistas. Quase sempre, o manuseio equivocado de políticas macroeconômicas, sob pretexto de ampliar o crescimento, terminam em déficits públicos e/ou externos, inflação, instabilidade política e concessões de privilégios a grupos elitizados da burocracia e do empresariado. Hoje o que se vê é um discurso de, sob pretexto de um cenário internacional que piora e de uma atividade econômica que anda de lado, que a PEC do teto já não serve mais pois asfixia um dos gatilhos para o crescimento, o investimento público.

Tal discurso, no entanto, é equivocado. Como se pode ver no Gráfico 01 a dinâmica dos investimentos é a mesma de antes mesmo da aprovação da supracitada PEC em dezembro de 2016. Ao que tudo indica, a causa do comportamento das despesas de capital não é a aprovação da regra fiscal, mas sim a evolução involuntária de outras rubricas de despesas. Neste contexto, a dinâmica do investimento depende pouco do teto em vigor e mais de outras regras constitucionais que obrigam a expansão de outras rubricas no orçamento. Neste sentido, longo prazo, medidas como a reforma da previdência e outras mais que atuem sobre a expansão autônoma de alguns itens de despesas podem exercer um efeito positivo muito mais eficiente sobre a capacidade do governo investir do que simplesmente abandonar travas que atuam sobre o controle destes itens de gastos autônomos.

Gráfico 01 – Despesas de Capital do Governo Central (em milhões de R$ de 1997)

Fonte: STN – Séries Históricas Mensais

Mesmo diante disto, há o argumento de alguns economistas que em 2019 uma recessão econômica pode atingir a economia brasileira que já cresce pouco, causada por choques externos e a proliferação do corona vírus. A preocupação é legítima, no entanto, na contramão do que o restante do mundo vem fazendo. Na comunidade europeia, o número de regras fiscais saltou de 10 em 1990 para 70 em 2010 e não se vê, mesmo em países em calamidade pelo corona vírus tentativas de revogação das regras fiscais lá existentes. Além disto, o histórico de utilização de gastos públicos como amortecedor de choques no Brasil é, cristalização de benefícios permanentes para grupos de rent seekings. Além disto, a dinâmica orçamentária da economia brasileira é caracterizada como spend-tax (Silva et. al. 2010), o que significa que elevações de despesas públicas, ainda que temporárias, causa elevação a posteriori da carga tributária que, segundo a evidência empírica internacional (McBride, 2012) é recessiva no longo prazo.

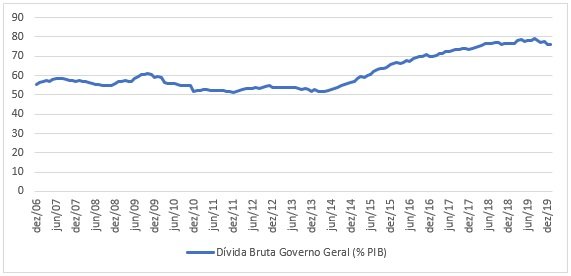

Ademais, as condições atuais da economia brasileira, parecem não permitir expansões de gastos públicos devido a restrições ao seu financiamento. Embora os economistas heterodoxos não reconheçam e permanecem fiéis à crença do moto perpétuo, ou seja, do gasto público autofinanciado, isto não passa de mera ficção. O fato é que gasto público se financia de três formas: i) tributos, ii) dívida e, iii) inflação, de forma que é ingênuo, ou até mesmo, desonesto o tratamento de uma expansão dos gastos públicos sem uma prévia e detalhada apresentação de quem o financiará. O gráfico 02 mostra a evolução da Dívida Bruta do Governo Central como proporção do PIB e o quanto custou a irresponsabilidade fiscal dos experimentos heterodoxos do passado, legitimados sempre pelo discurso da busca pelo crescimento ou pleno emprego.

Gráfico 02 – Dívida Bruta do Governo Geral Mensal (% do PIB)

Fonte: Séries históricas – Banco Central do Brasil.

O fato é que mesmo diante do meritório objetivo de ampliar o crescimento, as condições fiscais para novos estímulos não estão postas e ampliar gastos públicos em um país emergente caracterizado por uma dívida pública de 76% do PIB, além de perigoso do ponto de vista do equilíbrio macroeconômico que o país desfruta (com juros e inflação baixas para o nosso padrão histórico), pode também não entregar o crescimento proposto. Uma gama de evidências empíricas estão surge desde a contribuição de Reinhart e Rogoff (2010), estes autores encontram para um painel de economias que dívidas públicas demasiadamente elevadas podem prejudicar o crescimento, evidências semelhantes podem ser vistas em (Égert, 2015 e Woo e Kumar, 2015).

Se o problema do baixo crescimento da economia brasileira fosse macroeconômico, a recente queda na taxa de juros somada a desvalorização nominal do câmbio, como aliás sempre defenderam os economistas heterodoxos, teriam acelerado o crescimento econômico do país. O problema é mais profundo, tem a ver com baixa produtividade, baixo nível de educação e capacitação da mão de obra do país, também com insegurança tributária e jurídica que onera e dificulta ainda mais a forma pela qual os negócios são feitos no Brasil. Tudo isto, somado a um ambiente político de absoluta incerteza caracterizado por governos sabidamente fracos que se alternaram no país nesta década.

Benito Salomão – Doutorando em Economia pelo Programa de Pós-Graduação em Economia da Universidade Federal de Uberlândia e Visiting Scholar Researcher na University of British Columbia.

Referências

CASALS, J. A. National Expenditure Rules: Why; How and When? Economic Paper N. 473. European Commission. December 2012.

ÉGERT, B. Public Debt, Economic Growth and Nonlinear Effects: Myth or Reality? Journal of Macroeconomics. Vol. 43 p. 226 – 238. 2015.

McBRIDE, W. What Is the Evidence on Taxes and Growth? Special Report nº 207, 2012.

REINHART, C. M; ROGOFF, S. K. Growth in a Time of Debt. American Economic Review p. 573 – 578. 2010.

SILVA, C. G. MACHADO, S. J. LOPES, D. T. REBELO, A. M. Receitas e Gastos Governamentais: Uma Análise de Causalidade para o Caso Brasileiro. Economia Aplicada. Vol. 14. N. 4. p. 265 – 275. 2010.

WOO, J. KUMAR, M. S. Public Debit and Growth. Economica. Vol. 82, p. 705 – 739. 2015.

Comentários